想定読者

この記事の想定読者は以下の通りです。

- 株式会社ヤプリとはどんな会社か知りたい。

- これから株価の上昇が期待できる会社なのかを知りたい。

- 株を購入するとしたら、どういった株価で買うべきかの参考を知りたい。

このような疑問を持つ読者様に、わかりやすく株式会社ヤプリについて解説していきます。

記事の信頼性

この記事は、上場企業で開示書類の作成経験がある筆者が株式会社ヤプリから開示されている有価証券報告書等の一次資料を元に記事を作成しています。

なお、筆者自身の考察は「筆者補足」のみとし、一次資料をわかりやすく記載するということを重視しています。

株式会社ヤプリのどんな会社?

株式会社ヤプリの事業内容

株式会社ヤプリは

ノーコード(プログラミング不要)のアプリ開発プラットフォーム「Yappli」を提供している会社です。

筆者補足

Web、ECサイトはすでにノーコード(プログラミング不要)の時代に突入しています。

WebサイトではWebflow,ECサイトではShopify(時価総額1,200億ドル超え)が有名です。

導入実績

トヨタ自動車、NEC,富士通、りそな銀行といった、日本を代表する企業への導入実績があります。

ビジネスモデル

収益構造

※株式会社ヤプリから開示されている「成長可能性に関する説明資料」から抜粋。

参照URL:https://ssl4.eir-parts.net/doc/4168/tdnet/1914744/00.pdf

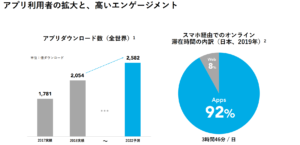

市場の拡大余地

※株式会社ヤプリから開示されている「成長可能性に関する説明資料」から抜粋。

筆者補足

①今後もスマホの普及が拡大することが予想される。

→アプリダウンロード数が増える。

→アプリ開発が増える。

→株式会社ヤプリが開発するノーコードが需要が増える。

→株式会社ヤプリの売上高が拡大する。

②スマホ経由でのオンライン滞在時間がWebを超えている。

→今後、Webからアプリへの切り替えが加速する。

→アプリ開発が増える。

→株式会社ヤプリが開発するノーコードが需要が増える。

→株式会社ヤプリの売上高が拡大する。

市場規模と市場開拓のロードマップ

※株式会社ヤプリから開示されている「成長可能性に関する説明資料」から抜粋。

用語の定義

Total Addressable Market(TAM)とは、「さまざまな条件が満たされたときに実現される、あるプロダクトの最大の市場規模」を言い、当社が本資料作成日現在で営む事業に係る客観的な市場規模を示す目的で算出されたものではありません。

また、こちらのTAMは、一定の前提の下、外部の統計資料や公表資料を基に、下記に記載の計算方法により、当社が推計したものであり、これらの資料やそれに基づく当社の推計は、高い不確実性を伴うものであり、大きく変動する可能性があります。

また、出典元の予測機関は、予測値の達成を保証するものではありません。

なお、TAMの計算にあたり、Yappliがプラットフォームの提供を通じて代替する可能性のある既存のサービスやツールの市場として、下記の市場規模を合算しております。

Serviceable Available Market(SAM)とは、TAMの中でターゲティングした部分の需要のことを言い、一定の前提の下、外部の統計資料や公表資料を基礎として、下記に記載の計算方法により、当社が推計したものであり、これらの資料やそれに

基づく当社の推計は、高い不確実性を伴うものであり、大きく変動する可能性があります。また、出典元の調査機関は、数値の正確性を保証するものではありません。株式会社FORCASのデータベース“FORCAS”より、売上高10億円以上、社員数20

人以上のアパレル・小売・EC・飲食店・製造・ホテル業界の企業数(2019年12月時点)を合計した数値に、新規獲得の月額利用料と初期制作収入の2020年1月~9月の累計平均単価を基に算出した当社サービスにおける1社あたりの平均年間契約金

額(ACV:Annual Contract Value)を積算して推計しております。

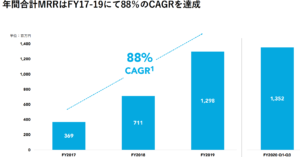

MRRの成長率

MRR(Monthly Recurring Revenue)【月次収益】

「毎月決まって発生する売上」です。そのため、初期費用や追加購入費用、コンサルティング費用などの売上を除いて算出される

CAGR(Compound Average Growth Rate)【年平均成長率】

複数年にわたる成長率から1年あたりの幾何平均を求めたもの。

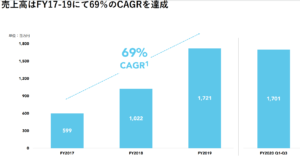

売上高の成長率

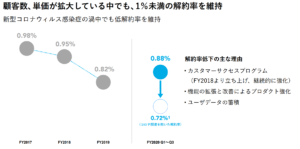

低い解約率

筆者補足

まず、MRRについて補足します。

MRR(Monthly Recurring Revenue)は、「毎月決まって発生する売上」です。そのため、初期費用や追加購入費用、コンサルティング費用などの売上を除いて算出されるのが特徴です。

株式会社ヤプリのようなサブスク型ビジネスモデルを展開する会社では、従来型の売上高ではなくMRRのほうが直近の価値提供度を正しく図ることができます。

どういうことかを説明します。

株式会社ヤプリのようなサブスク型で成長している会社では、次のようなことが起こります。

- 毎月契約数が増加する。

- 毎月売上高が増加する。

- 期末に近い契約数の増加ほど、売上高への反映が遅れる。

- 契約数の増加と比較し、売上高が過小評価される。

たとえば、12月期決算の会社を例に取り上げます。

期首である1月に月額1万円(1年契約、解約不能)のサブスクを獲得した場合、期中の売上高は12万円増加します。

一方、期末である12月に月額1万円(1年契約、解約不能)のサブスクを獲得した場合、期中の売上高は1万円増加します。

しかし、この2つの例では、1年契約で解約不能であれば価値としては同じものになります。

にも拘わらず、一方は12万円の売上高、一方は1万円と売上高に反映される数値が異なるものとなってしまいます。これが、成長企業では1契約ではなく何十、何百もの契約となってくるので期首と期末の契約数にかなり開きが生じてしまいます。この開きをなくすために概念がMMRなのです。

このように、サブスク型では売上高の増加よりもMRRの増加を見たほうがより正確に事業の成長度合いを確認することができます。

株式会社ヤプリでは、MRRがCAGRが88%と高い成長率を実現しています。想定している市場規模を考えると成長スピードはやや鈍化すると思われますが、引き続き高い成長をする確率が極めて高いと考えます。

次に、解約率について補足します。

解約率は1%と極めて低い数字となっており、顧客満足度が高いことがわかります。

この解約率の低さから、サブスク型ビジネスにおいてリスクである大量の解約によるビジネスの破綻は起きにくい状況であるといえます。

財務状況は?

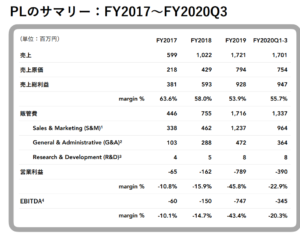

筆者補足事項

FY2019において、販管費が増加した理由は?

FY2019×FY2018でS&Mが775M増加している。

しかし、2020年12月27日時点ではこの要因についても記載がないため不明。

これから株価の上昇が期待できる会社?

時価総額と営業利益について

2020年12月現在、株式会社ヤプリの時価総額は573億円です。

一方、伝統的な経営指標である営業利益は2019年度で▲3.9億円となっています。

時価総額と営業利益の関係から投資家が現在の営業利益をよりも将来の成長性に期待して投資をしていることがわかります。

では、その成長期待度と現在の株価は釣り合っているのでしょうか。

筆者考察

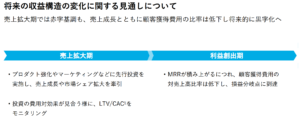

過去3年のMRRのCAGRから業績は以下のように拡大していくと予想します。

業績予想(強気シナリオ)

業績予想につき、2026年12月期まで売上高が毎期40%成長するシナリオの場合。

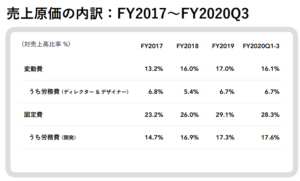

※売上原価は、

- 2019年→売上原価/売上高が46%

- 2020年→売上原価/売上高が44%

以上の通り減少していることから、徐々に売上高に対するシステム開発比率が減少していくと予想し、売上原価/売上高は以下の前提で設定する。

- 2021年12月期→売上原価/売上高が42%

- 2022年12月期→売上原価/売上高が40%

- 2023年12月期→売上原価/売上高が38%

- ・・・(以下、毎期2%ずつ改善すると想定)。

※販管費(S&M)は2020年12月期の販管費(S&M)/売上高比率(61%)から徐々に比率が下げると想定。

- 2021年12月期→販管費(S&M)/売上高が55%

- 2022年12月期→販管費(S&M)/売上高が50%

- 2023年12月期→販管費(S&M)/売上高が45%

- ・・・(以下、毎期5%ずつ改善すると想定)。

販管費(G&A)および販管費(R&D)は微増程度とした。

| 2019年 12月期 | 2020年 12月期 | 2021年 12月期 | 2022年 12月期 | 2023年 12月期 | 2024年 12月期 | 2025年 12月期 | 2026年 12月期 | |

| 売上高 | 1,721 | 2,370 | 3,318 | 4,645 | 6,503 | 9,105 | 12,746 | 17,845 |

| 売上原価 | 794 | 1,043 | 1,394 | 1,858 | 2,471 | 3,278 | 4,334 | 5,710 |

| 売上総利益 | 928 | 1,327 | 1,924 | 2,787 | 4,032 | 5,827 | 8,413 | 12,135 |

| 販管費(S&M) | 1,237 | 1,456 | 1,825 | 2,323 | 2,926 | 3,642 | 4,461 | 5,354 |

| 販管費(G&A) | 472 | 480 | 490 | 500 | 510 | 520 | 530 | 540 |

| 販管費(R&D) | 8 | 10 | 15 | 20 | 25 | 30 | 35 | 40 |

| 営業利益 | △789 | △619 | △405 | △55 | 571 | 1,635 | 3,386 | 6,201 |

※2020年12月期までは株式会社ヤプリの開示資料を元に作成。ただし、黄色でアンダーライン分がある部分は一次資料を元に筆者が推計している。

2021年12月期移行は筆者の加筆。

業績予想を踏まえた時価総額の妥当性

強気シナリオではあるものの、2026年12月では営業利益が62億円となる見込みです。

ここまで早くなかったとしても、今後10年で営業利益62億円は十分期待できます。

こうすると、現在の時価総額約600億円は、5年~10年後の営業利益のおよそ10倍。

印象としては、やや過熱感が強いと考えます。

株を購入するとしたら、株価がどうなった時に買うべきか?

2020年12月27日現在、株式会社ヤプリの株価と時価総額は以下の通りです。

上述した通り、やや株価に過熱感があると想定しています。

現在の株価の70%である時価総額470億円程度となっても不思議ではありません。

私は現在の株価の60%である時価総額350億円程度まで下げることはあり得ると考えます。

逆にここまでくると割安と考えます。

よって、買うタイミングとしては、4,915円×60%=2,949円あたりをターゲットとしてはいかがでしょうか。

私はこの価格に下がるまで購入を我慢します。

ただ、将来的に株価は上げると想定していますので、今のうちに(つまり、これ以上株価が上がらないうちに)購入しても良いと思います。

株を購入する場合は、以下の証券会社からの購入をご検討いただけると幸いです。

![]()

-120x68.jpg)

コメント